Comprendre le barème de l’IRPP au Cameroun est essentiel pour déclarer correctement vos revenus et anticiper votre trésorerie. Ce guide détaillé explique les taux applicables en 2025, comment ils sont calculés selon la catégorie de revenu, et propose des exemples concrets pour vous aider à mieux planifier vos obligations fiscales.

Qu’entend-on par “taux d’imposition IRPP” ?

Le taux d’imposition correspond au pourcentage appliqué sur le revenu net imposable pour déterminer le montant de l’impôt dû.

Selon le Code Général des Impôts (CGI 2025, Articles 69 et suivants), l’IRPP est un impôt progressif, c’est-à-dire que le pourcentage augmente avec le niveau de revenu.

La progressivité du barème permet d’assurer une fiscalité équitable en fonction de la capacité contributive de chaque contribuable.

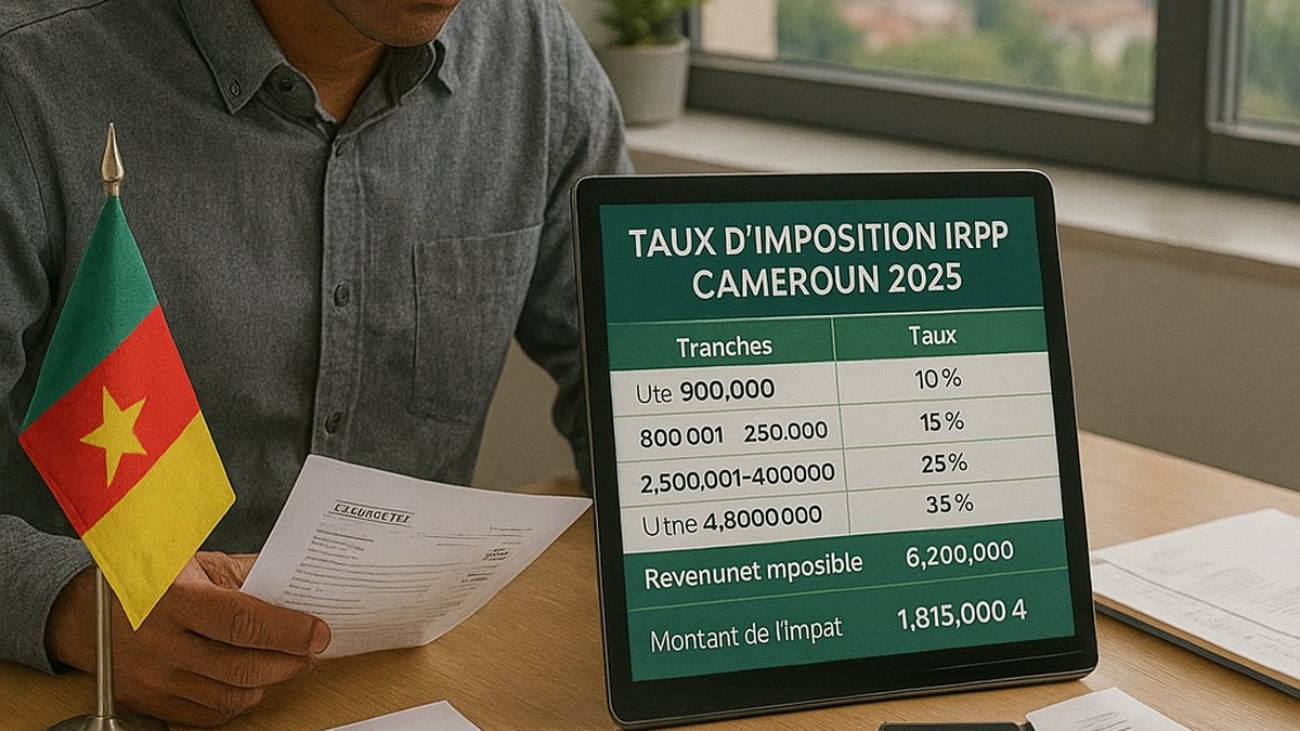

Barème progressif de l’IRPP Cameroun 2025

Le barème applicable pour les revenus annuels est le suivant :

| Tranche de revenu annuel (FCFA) | Taux d’imposition |

|---|---|

| 0 – 2 000 000 | 10 % |

| 2 000 001 – 3 000 000 | 15 % |

| 3 000 001 – 5 000 000 | 25 % |

| > 5 000 000 | 35 % |

Remarques importantes

- Le barème s’applique après déduction des abattements et exonérations légales (Article 27 CGI).

- Les revenus salariaux, BIC, fonciers, professions libérales et revenus mobiliers sont tous soumis au même principe de progressivité, mais certaines déductions spécifiques peuvent s’appliquer à chaque catégorie.

- Lien interne : Quels revenus sont soumis à l’IRPP au Cameroun

Comment calculer votre IRPP selon les taux 2025

Étape 1 : déterminer le revenu net imposable

- Revenus bruts – abattements/exonérations = Revenu net imposable

- Exemple : salarié avec 4 500 000 FCFA de salaire annuel et abattement de 500 000 FCFA → revenu net imposable = 4 000 000 FCFA

Étape 2 : appliquer le barème progressif

- 10 % sur 2 000 000 FCFA = 200 000 FCFA

- 15 % sur 1 000 000 FCFA = 150 000 FCFA

- 25 % sur 1 000 000 FCFA = 250 000 FCFA

Total IRPP = 600 000 FCFA

Étape 3 : ajuster selon les exonérations et crédits fiscaux

- Certaines dépenses ou investissements peuvent réduire le montant final de l’IRPP (Article 27 CGI).

- Lien interne : Exonérations fiscales IRPP Cameroun

Exemple concret : entrepreneur individuel

- BIC annuel : 8 000 000 FCFA

- Charges déductibles : 3 000 000 FCFA

- Revenu net imposable : 5 000 000 FCFA

- Calcul IRPP :

- 10 % × 2 000 000 = 200 000

- 15 % × 1 000 000 = 150 000

- 25 % × 2 000 000 = 500 000

Total IRPP = 850 000 FCFA

Cet exemple illustre comment les taux progressifs s’appliquent différemment selon le revenu et la catégorie fiscale.

Conseils pratiques pour utiliser les taux IRPP 2025

- Vérifiez toujours les abattements et exonérations applicables à votre catégorie de revenu.

- Calculez votre revenu net imposable avant d’appliquer le barème progressif.

- Anticipez vos paiements pour éviter les surprises à la déclaration annuelle.

- Lien interne : Comment déclarer son IRPP au Cameroun

- Lien interne : Calcul de l’impôt sur le revenu des personnes physiques

Les taux d’imposition IRPP 2025 sont au cœur du calcul de votre impôt au Cameroun. Une bonne compréhension du barème progressif, associée à la connaissance des exonérations et abattements, vous permet de :

- Déclarer correctement vos revenus

- Optimiser votre fiscalité

- Éviter les pénalités pour déclaration incorrecte

Pour approfondir votre maîtrise de l’IRPP et explorer les exonérations possibles, consultez nos articles complémentaires :